امروز چهارشنبه ۵ اردیبهشت ۱۴۰۳

دسته بندی سایت

پیوند ها

چكيده:

اين تحقيق به مطالعه ارتباط بين ريسك سيستماتيك سهام عادي و نسبت هاي مالي شركت هاي پذيرفته شده در بورس اوراق بهادار تهران پرداخته است. مهمترين عواملي كه در تصميم گيري براي خريد سهام موثر است بازده و ريسك آن در مقايسه با ساير فرصت هاي سرمايه گذاري است. بنابراين در سرمايهگذاري ريسك و بازده نقش كليدي دارند. هدف از اندازه گيري ريسك، افزايش توانائي در اتخاذ تصميم بهتر است. ريسك پذيري را مي توان احتمال تحمل زيان تعريف كرد. معمولا ريسك امكان وقوع يك رويداد نامطلوب است. روش هاي مختلفي براي تجزيه و تحليل ريسك و بازده يك دارائي وجود دارد. براي بررسي رابطه نسبت هاي مالي با ريسک سيستماتيك با استفاده از فرمول كوكران 90 شركت به صورت تصادفي انتخاب شده و اطلاعات و داده هاي آماري از اسناد سازماني گردآوري و تحقيق با روش همبستگي و علي مقايسه اي و با هدف كاربردي مطالعه شده است. براي تجزيه و تحليل داده ها و ازمون فرضيه از تحليل عاملي استفاده شده است كه 10 صورت مالي به 4 عامل كلي نسبت هاي نقدينگي، نسبت هاي اهرمي، نسبت هاي فعاليت و سياست تقسيم سود كاهش يافته است و تاثير اين عوامل و با تحليل رگرسيون چندگانه بر روي ريسك سيستماتيك سهام عادي بررسي شده است. نتايج به دست آمده نشان مي دهد كه عامل نسبت هاي اهرمي عامل سياست تقسيم سودبه صورتمعني دار ريسك سيستماتيك سهام عادي را تبيين مي كنند. اما عامل نسبت هاي نقدينگي و عامل نسبت هاي فعاليت تاثير معني داري بر ريسك سيستماتيك سهام عادي ندارند. براساس نتايج كلي فرضيه تحقيق "بين ريسک سيستماتيک سهام عادي و نسبت هاي مالي رابطه معناداري وجود دارد." تائيد شده است.

مقدمه

(ارتباط بين ريسك سيتماتيك سهام عادي و نسبتهاي مالي )

طبق نظريات هيات تدوين استانداردهاي حسابداري آمريكا هدف اصلي حسابداري اين است كه براي سرمايه گذاري و ديگر استفاده كنندگان اطلاعاتي سودمند ارائه نمايد تا آنها بتوانند بدان وسيله جريانهاي نقدي آتي را از نظر مبلغ، زمان دستيابي و عدم اطمينان پيش بيني و ارزيابي نمايند.

به عبارت ديگر، هدف اصلي حسابداري و تهيه صورتهاي مالي، فراهم آوردن اطلاعات سودمند به منظور تسهيل در تصميم گيري است. يكي از ويژگيهاي كيفي اطلاعات حسابداري نيز سودمندي در پيش بيني است. معيار ارزش پيش بيني، ارتباط بين رويدادهاي اقتصادي مورد علاقه تصميم گيرنده و متغيرهاي پيش بيني كننده مي باشد. اگر اطلاعات حسابداري براي تصميم گيري سودمند باشد، بايد امكان پيش بيني بعضي از رويدادهايي كه به عنوان داده هاي ورودي مدل هاي تصميمگيري استفاده مي شود، فراهم كند. مدل هاي تصميم گيري را مي توان از طريق تئوريهاي توصيفي، واكنش سرمايه گذاران و بازار به اطلاعات حسابداري شناسايي كرد.

تحقيقات نشان داده است كه سودهاي حسابداري منعكس كننده عواملي هستند كه قيمت هاي سهام را تحت تاثير قرار مي دهند به عبارت ديگر سودهاي حسابداري، اطلاعاتي را به بازار سهام منتقل ميكنند. البته علاوه بر سودها، ساير اطلاعات حسابداري نيز در بازار سرمايه در دسترسي سرمايه گذاران قرار دارد. به عنوان مثال گزارش هاي مالي سالانه شركت ها شامل ترازنامه و صورت سود و زيان اطلاعات حسابداري بيشتري را فراهم مي كند.

سرمايه گذاران، تحليل گران مالي و ... از اين اطلاعات در تصميمات سرمايه گذاري استفاده مي كنند. بنابراين مي توان گفت كه اين اطلاعات نيز همانند سود، عواملي را به بازار سهام منعكس مي كنند و ارزش بازار دارايي ها را تحت تاثير قرار مي دهند.

استفاده از اطلاعات حسابداري مجزا از سود براي اهداف ارزش گذاري و تاثير مدل قيمت گذاري دارايي سرمايه اي (CAPM) منتهي به اين گرديد كه محققان حسابداري اثباتي به بررسي اين موضوع بپردازند كه آيا اطلاعات حسابداري، عواملي را كه ارزش اوراق بهادار را تحت تاثير قرار مي دهند، منعكس مي كنند؟

طبق مدل قيمت گذاري دارايي سرمايه اي، ارزش بازار يك دارايي، تابعي از جريانهاي نقدي مورد انتظار دارايي، ريسك جريانهاي نقدي آن دارايي(B) ، قيمت بازار ريسك و نرخ بازده بدون ريسك مي باشد.

بعيد است كه نرخ بازده بدون ريسك و قيمت بازار ريسك كه در CAPM مشخص شده اند، با متغيرهاي داخلي شركت در ارتباط باشند ولي ممكن است اطلاعات حسابداري شركت بتواند براي برآور جريانهاي نقدي مورد انتظار و ريسك اوراق بهادار شركت مفيد واقع گردد. (زيمرمن1982 ) بنابراين تعجب آور نيست كه تحقيقات، شواهدي را فراهم نمايند مبني بر اينكه اطلاعات حسابداري براي برآورد جريانهاي نقدي مورد انتظار و ريسك مفيد هستند.

دومين تحقيق محقق در بر آن است كه به طور تجربي ارتباط بين ريسك سيستماتيك سهام عادي و اطلاعات حسابداري را در شركت هاي بورس اوراق بهادار تهران بررسي نمايد.

بيان مسئله تحقيق

(در سرمايه گذاري ريسك و بازده نقش كليدي دارند. در مواقعي كه رويدادهاي آتي بطور كامل قابل پيش بيني نبوده و برخي رويدادها بر ساير رويدادها مرجع باشد، عامل مخاطره وجود دارد،) (رضا شباهنگ 1372)

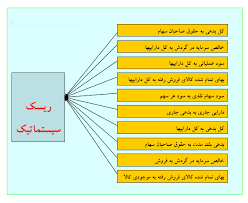

ريسك بر دو نوع است: ريسك سيستماتيك و ريسك غير سيستماتيك

ريسك غير سيستماتيك با تنوع بخشيدن قابل حذف است ولي ريسك سيستماتيك با تنوع بخشيدن حذف نمي شود و سرمايه گذاران در مقابل چنين ريسكي، صرف ريسك مطالبه مي نمايند. شاخص ريسك سيستماتيك، بتاي بازار يك سهم مي باشد كه بيانگر ميزان حساسيت سهام يك شركت يا دارايي خاص در ارتباط با عوامل ريسك زاي بازار مي باشد.

اين بحث وجود دارد كه ممكن است تفاوت ريسك سيستماتيك بين شركتها به علت تفاوت تصميم گيري هاي مالي شركت باشد (بلكويي 1978) از سوي ديگر، اطلاعات حسابداري ودر نتيجه نسبتهاي مالي نيز از تصميم گيريهاي مالي متاثر مي شوند. لذا اين سوال مطرح مي شود كه: آيا ارتباطي بين ريسك سيستماتيك سهام عادي و نسبت هاي مالي وجود دارد؟

يا به عبارت ديگر:

آيا نسبت هاي مالي قادر به تبيين ريسك سيستماتيك سهام عادي مي باشند؟

اهميت و ضرورت تحقيق

ضريب بناي يك سهم شاخص ريسك سيستماتيك تلقي مي گردد، زيرا مي توان با استفاده از آن، تغييرات نرخ بازده آن سهم را با نرخ كل بازار سهام مقايسه كرد.

اگر ضريب بناي يك سهم يك باشد، به اين معني است كه تغيير پذيري بازده آن سهم و بازده پرتفوي بازار با هم ارتباط كامل دارند. چنانچه ضريب مزبور از يك بيشتر باشد، تغيير پذيري بازده سهام آن شركت از بازار بيشتر است.

نرخهاي بازده مورد انتظار سرمايه گذاران بورس اوراق بهادار را مي توان به عنوان تابعي از عامل بناي موجود شركت هاي بورس بيان كرد. معادله نرخ بازده اوراق بهادار در صورت بكارگيري مدل قيمت گذاري دارايي سرمايه اي به شرح زير است:

Ri=RF+(RM-RF)Bi

كه در آن:

Ri=نرخ بازده مورد انتظار اوراق بهادار

RF= نرخ بازده بدون ريسك

RM= نرخ بازده مورد انتظار براي مجموعه اي از سرمايه گذاريها (نرخ بازده بازار).

پيش بيني بازده مورد انتظار سهام شركت هاي پذيرفته شد در بورس اوراق بهادار تهران براي سرمايه گذاران حائز اهميت است. ريسك سيستماتيك (بتا) يكي از عوامل موثر در پيش بيني بازده مورد انتظار سهام مي باشد. با آگاهي از ريسك سيستماتيك سهام عادي شركت هاي مختلف، سرمايه گذاري مالي با اطمينان بيشتري صورت مي گيرد.

در كشورهاي صنعتي سازمانهايي وجود دارند كه ريسك سيستماتيك شركت هاي پذيرفته شده در بورس اوراق بهادار آن كشور را محاسبه مي كنند.

در صورتي كه متغيرهاي حسابداري با ريسك سيستماتيك يا بتا مرتبط باشند، مديران واحد تجاري ممكن است قادر گردند، تصميمات بهتري را اتخاذ نمايند. بطور مشابه سرمايه گذاران نيز ممكن است بتوانند نوسانات آتي ريسك سيستماتيك را بر مبناي اطلاعات حسابداري منتشر شده پيش بيني كنند.

همچنين در صورت وجود رابطه بين بتا و نسبت هاي مالي ، شواهدي براي سودمندي اطلاعات حسابداري و شناخت محتواي پيش بيني آن فراهم مي شود.

پيشينه تحقيق

خلاصه بعضي از تحقيقاتي كه در ارتباط بين اطلاعات حسابداري و بتاي بازار اوراق بهادار را مورد بررسي قرار داده اند و با موضوع اين تحقيق ارتباط نزديك دارد، در زير اشاره شده است:

1- بيوركتلر و شولز (1970)، بر اساس عقل سليم، 7 متغير شامل درصد پرداخت سود نقدي (سود نقدي به سود سهام) رشد دارايي ها، اهرم مالي، نقدينگي، اندازه شركت، تغيير پذيري سود، و بتاي حسابداري را كه به نظر مي رسيد با ريسك ارتباط دارند را انتخاب كردند. ارتباط اين متغيرها با بتا در سطح شركت و نيز در سطح پرتفوي هايي متشكل از 5 شركت بررسي شد. نتايج نشان داد كه 4 متغير شامل درصد تقسيم سود، اهرم مالي، تغيير پذيري سود و بتاي حسابداري طي هر دو دوره و براي هر دو سطح شركت و پرتفوي داراي رابطه معنادار آماري در سطح احتمال 1% بودند.

2-هامادا (1972)، اثر ساختار سرمايه را روي ريسك سيستماتيك سهام عادي، مورد آزمون قرار داد. وي به اين نتيجه رسيد كه ريسك سيستماتيك شركت كه داراي بدهي است از بتاي متوسط شركت بدون بدهي بيشتر است.

3-ويليام برين و يوجين لرز (1973)، در تحقيق خود تاثير تعدادي از متغيرهاي مالي (از جمله نسبت بدهي به حقوق صاحبان سهام، اندازه شركت، نسبت سود پرداختي و تعداد سهام مبادله شده) را روي بتا مورد بررسي قرار دارند.

نتابج بدست آمده از اين تحقيق بيانگر اين مطلب بود كه اگر چه بعضي از متغيرهاي مالي از نظر آماري معني دار نبودند ولي علامت ضرايب برآورده شده همگي با تئوريهاي مالي مطابقت داشتند. به عنوان مثال رابطه اي منفي ميان اندازه شركت و نسبت سود پرداختني با ريسك سيستماتيك مشاهده گرديد و رابطه تعداد سهام مبادله شده با ريسك مثبت بود.

4- لو (1974)، مطالعه اي تحت عنوان ارتباط بين اهرم عملياتي و ريسك انجام داد. در ابتدا از نظر تئوريك ثابت كرد، ريسك (كلي و سيستماتيك) با اهرم عملياتي رابطه مثبت و با هزينه هاي متغير رابطه منفي دارد. نتابج بدست آمده همه موافق فرضيات تحقيق بودند، يعني هزينه هاي متغير داراي رابطه منفي با هر دو نوع ريسك (كلي و سيستماتيك) و اهرم عملياتي داراي رابطه مثبت با هر دو نوع ريسك بود.

5- بنزين و شاليت (1975) تحقيقي درباره ارتباط با عوامل تعيين كننده ريسك سهام شركت ها انجام دادند. آنها تاثير اهرم مالي، اندازه شركت و سود پرداختي را روي ريسك سيستماتيك (بتا) مورد بررسي قرار دادند.

نتايج نشان داد كه بتا داراي ارتباط مثبت با اهرم مالي و ارتباط منفي با سود پرداختي و اندازه شركت مي باشد.

6- بلكويي (1978) 15 نسبت مالي را انتخاب نمود و بر اساس رو ش تحليل عاملي ارتباط بين 4 نسبت بهاي تمام شده كالاي فروش رفته- جمع دارايي ها، سود نقدي به سود هر سهم، دارايي جاري به بدهي جاري و بدهي بلند مدت به حقوق صاحبان سهام را با ريسك سيستماتيك مورد آزمون قرار داد. نتايج اين تحقيق نشان داد كه بين ريسك سيستماتيك سهام عادي و نسبت هاي فوق الذكر رابطه معنا داري وجود دارد. محيط مطالعه كانادا، تعداد شركت هاي نمونه 55 شركت و دوره مطالعه 1971 تا 1974 بود.

7- جهانخاني و لينگ (1980) تحقيقي پيرامون اثر سياست هاي بانكهاي تجاري و اثر آن روي ريسك انجام دادند. هدف آنها از اين تحقيق، پي بردن به اثر سياست هاي مالي مديريت بانك ها، كه در صورتهاي مالي به صورت نسبت هاي حسابداري (مالي) بيان مي شود. روي فرآيند ايجاد ريسك (ريسك سيستماتيك و ريسك كل) بود. نسبت هاي مالي مور استفاده در اين تحقيق عبارت بودند از:

نسبت سود پرداختي، اهرم مالي، ضريب تغييرات ميزان سپرده ها، ضريب تغييرات درآمد هر سهم، نسبت وام به سپرده، ميزان وام هاي سوخته شده، ميزان نقدينگي.

نتايج نشان داد كه حدود 25% از تغييرات بتا و 43% از تغييرات ريسك كل توسط نسبت هاي مالي انتخاب شده قابل توجيه مي باشد.

8- سالمي، ويرتانن، الي و كالانكي (1997)

در تحقيقي ارتباط بين نسبت هاي مالي و مجموعه اي از متغيرهاي بازار (نرخ بازده، ريسك كل و ريسك سيستماتيك) را مورد بررسي قرار دادند.

متغيرهاي مستقل شامل 20 نسبت مالي و متغيرهاي وابسته شامل نرخ بازده، ريسك كل و ريسك سيستماتيك بودند.

قلمرو زماني اين تحقيق از 1976 تا 1993 بود كه به سه دوره پنج ساله 1981-1976، 1987-1982 و 1993 و 1988 تقسيم شده بود.

نتايج نشان داد كه بين نسبت هاي مالي و متغيرهاي بازار رابطه ناپايداري وجود دارد. يا به عبارت ديگر رابطه بين نسبت هاي مالي و متغيرهاي بازار در طول زمان تغيير كرد.

در بخش ديگري از اين تحقيق، نسبت هاي مالي از 20 نسبت به 6 نسبت كليدي زير كاهش يافتند.

نسبت سريع، بدهي به سرمايه، بازده سرمايه (ROE)، گردش كل داراييها، جريان وجوه نقد به فروش.

نتايج نشان داد كه بين نسبت هاي مالي فوق و متغيرهاي بازار رابطه معنا داري وجود دارد.

9- در ايران آقاي احمد پور (1378) ، مدلي براي پيش بيني ريسك سيستماتيك با استفاده از اطلاعات حسابداري تدوين و مورد آزمون قرار داد. با استفاده از رگرسيون يك متغير، رابطه اهرم مالي، درجه اهرم عملياتي، اندازه شركت و فروش را با ريسك سيستماتيك (بتا) بررسي نمود نتايج نشان داد كه اهرم مالي با ريسك رابطه مستقيم و اندازه شركت با ريسك رابطه معكوس دارد. ولي اهرم عملياتي با ريسك رابطه معناداري نداشت همچنين آقاي قاليباف (1378) ارتباط بين اهرم مالي، ريسك سيستماتيك و ريسك غير سيستماتيك را مورد بررسي و آزمون قرار داد. نتايج تحقيق وي نشان داد كه بين اهرم مالي و ريسك سيستماتيك و همچنين بين اهرم مالي و ريسك غير سيستماتيك ارتباط معني داري وجود ندارد.

فرضيه تحقيق:

فرضيه اين تحقيق به شرح زير مي باشد:

بين اطلاعات حسابداري (بالاخص نسبت هاي مالي) و ريسك سيستماتيك سهام عادي، ارتباط معناداري وجود دارد.

متغیرهای تحقيق:

نرخ بازده: نرخي است كه با توجه به سود سهام و تغييرات قيمت سهام و نيز اثرات ناشي از افزايش سرمايه و سود سهمي محاسبه مي شود.

ريسك سيستماتيك (بتا): بخشي از ريسك را گويند كه نتوان با تنوع بخشيدن سهام آن را كاهش داد. معيار اندازه گيري ريسك سيستماتيك، بتا مي باشد كه نزديكي نوسان نرخ بازده يك نوع اوراق بهادار را در مقايسه با نرخهاي بازده كليه اوراق بهادار موجود در بازار اندازه گيري مي كند و از رابطه زير محاسبه مي گردد:

بتاي حسابداري: عبارت است از ضريب رگرسيون سودهاي حسابداري يك شركت با شاخص سودهاي بازار شاخص قيمت سهام (نرخ بازده بازار)

شاخص قيمت سهام شاخص كل بورس تهران مي باشد. بازدهي بازار با توجه به نوسان شاخص و بازدهها نقدي محاسبه مي شود.

اطلاعات حسابداري: اطلاعات حسابداري كه در اين تحقيق مورد استفاده قرار گرفته اند شامل 10 نسبت مالي مي باشد كه عبارتند از: نسبت كل بدهي به حقوق صاحبان سهام، نسبت خالص سرمايه در گردش به كل دارايي ها، نسبت سود عملياتي به كل دارايي ها، نسبت بهاي تمام شده كالاي فروش رفته به كل دارايي ها، نسبت سود سهام نقدي به سود در دسترس براي سهامداران عادي، نسبت دارايي جاري به بدهي جاري، نسبت كل بدهي به كل دارايي ها، نسبت بدهي بلند مدت به حقوق صاحبان سهام، نسبت خالص سرمايه در گردش به فروش، نسبت بهاي تمام شده كالاي فروش رفته به موجودي كالا مي باشد.

روش تحقيق:

روش تحقيق پیمایشی از نوع همبستگی میباشد.

جامعه آماري:

جامعه آماري، شامل كليه شركت هاي پذيرفته شده در بورس اوراق بهادار تهران مي باشد كه داراي شرايط زير مي باشند:

1-حداكثر تا پايان سال 1375 در بورس اوراق بهادار تهران پذيرفته شده باشند

2-سهام آنها طي سالهاي 1376 تا 1380 بطور مداوم در بورس اوراق بهادار تهران معامله شده باشد.

3-پايان سال مالي آنها اسفند ماه باشد.

4-شركت سرمايه گذاري نباشند.

گروه نمونه و روش نمونه گيري

يكي از مهم ترين مباحث روش شناسي هر تحقيق علمي، انتخاب حجم نمونه و روش نمونه گيري است. يك نمونه ايده آل آنقدر بزرگ است كه مي تواند معرف دقيق جامعه اي باشد كه محقق مي خواهد نتيجه تحقيق را به آن تعميم دهد و آنقدر كوچك است كه از نظر دستيابي به آزمودنيها مقرون به صرفه است. (شريفي، 1374: 30) واحد نمونه گيري تحقيق حاضر شركت هايي جامعه آماري است. يا توجه به شروط مشخص شده براي جامعه آماري شركت هاي مورد مطالعه، تعداد 1676 شركت به عنوان جامعه آماري تحقيق مورد مطالع قرار گرفته اند. براي برآورد حجم نمونه با توجه به مشخص بودن تعداد جامعه آماري از فرمول نمونه گيري كوكران استفاده شده است. با توجه به اينكه شاخص هاي آماري مربوط به اطلاعات مورد مطالعه در دسترس نيست، بنابراين از مقادير p و q بجاي واريانس استفاده شده و بر اساس سطح اطمينان آماري 95% و ميزان خطاي نمونهگيري 07/0 و بالاترين ميزان واريانس (50/0=p، 50/0=q) حجم نمونه برآورد شده و تعداد 90 شركت انتخاب و براساس روش تصادفي ساده به عنوان نمونه آماري انتخاب است.

روش گردآوری اطلاعات

اطلاعات مورد نیاز از متن صورتهای مالی اساسی، اطلاعیه های مجامع شرکت ها و گزارش های ماهانه و سالانه بورس اوراق بهادار تهران استخراج شده اند.

پس از جمع آوری اطلاعات به روش فوق، متغیرهای تحقیق با استفاده از نرم افزار صفحه گسترده اکسل محاسبه خواهند گردید.در حقیقت برای گردآوری اطلاعات از منبع ثانویه یعنی اسناد سازمانی منتشر شده در cd شرکت اطلاعات رسانی بورس استفاده شده است.

روش تجزیه و تحلیل داه ها

برای تجزیه و تحلیل داده های تحقیق حاضر ابتدا ازروش تحلیل عاملی اکتشافی برای شناسایی عاملهای کلی استفاده می شودوسپس با استفاده از تحلیل رگرسیون چند گانه تاثیر عاملهای شناسایی شده برروی متغیر وابسته ریسک سیستماتیک سهام عادی بررسی می شود.

1- تحلیل عاملی

تحلیل عاملی یکی از روش آماری است که بیشترین استفاده را در تحقیقات چند متغیری دارد. محققان غالباً متغیرهای زیادی را در یک تحقیق اندازه گیری می کنند. هر یک از این متغیرها منعکس کننده جنبه های مختلفی از یک مفهوم جامع هستند. در چنین شرایطی تجزیه و تحلیل و در نهایت تفسیر نتایج دشواری می شود. تحلیل عاملی براساس ملاک های تجربی و علمی تعداد متغیرها را که خیلی زیاد هستند به چند عامل کاهش می دهد و به این ترتیب با تبدیل متغیرها به چند عامل، تجزیه و تحلیل و تفسیر آنها آسان تر می شود. (علی دلاور 1382)

تحلیل عاملی، عمل تقلیل متغیرها به عامل را از طریق گروه بندی کردن متغیرهایی که با هم همبستگی متوسط یا نسبتاً بالایی دارند انجام میدهد. در این روش متغیرهایی کـه بـا هم همبستگی دارنـد، دسته بندی میشوند. دسته نخست، عامل اول نامیده میشود ونمایانگر متغیرهای است که بیشترین همبستگی درونی را با یکدیگر دارند.

ضریب همبستگی هر متغیر با هر عامل، وزن عامل نامیده می شود.

2- تحليل رگرسيون چندگانه

رگرسيون چندگانه براي تخمين يا پيش بيني تغييرات يک متغير به وسيله متغيرهاي ديگر مورد استفاده قرار مي گيرد. تحليل رگرسيون اين امکان را براي محقق فراهم مي کند تا تغييرات متغير وابسته را از طريق متغيرهاي مستقل پيش بيني و سهم هر يک از متغيرهاي مستقل را در تبيين متغير وابسته تعيين کند. فرمول عمومي معادله رگرسيون چندگانه عبارتست از:

Yi = βo+ β1x1i+ β2x2i+ … + βpxpi+ ei

Yi = مقدار پيش بيني شده متغير Y

βo = مقدار ثابت يا عرض از مبدا نقطه تقاطع خط رگرسيون با محورY

βi= ضريب رگرسيون يا شيب منحني

x = مقادير متغيرهاي مستقل

ei = مقدار خطا

ضريب همبستگي چندگانه رابطه بين Yi و ترکيب خطي چندينx را بيان مي کند. براي آزمون فرضيه ها، اثر متغيرهاي مستقل بر متغير وابسته آزمون مي شود. مدل يک ضريب βi به متغير iام اختصاص مي دهد و اين فرض را آزمون مي کند که آيا هر يک ازβi صفر هستند يا خير. (هومن، 1380: 85)

ضريب تعيين شاخصي است كه نسبت تغييرات بيان شده متغير مستقل را بر متغير وابسته نشان مي دهد. ضريب تشخيص توان دوم همبستگي پيرسون است. ضريب تشخيص مقدار درصدي از تغييرات کل متغير وابسته است که به وسيله مدل خطي بيان ميشود و با رابطه /SSER2=SSR محاسبه ميشود. اگر مقدار متغير وابسته، برآورد آن تحت مدل رگرسيوني و متوسط مقادير متغير وابسته فرض شوند، آنگاه SSE مجموع مربعات خطا و SSR مجموع مربعات مدل رگرسيوني بر مبناي روابط زير محاسبه ميشوند و R2 را ضريب تبيين مدل ميگويند.

ضريب تشخيص به اين صورت تحليل مي شود که: 1) فرضيه صفر: متغير مستقل هيچ تغييريدر متغير وابسته ايجاد نمي كند (R2=0) و 2) تمام تغييرات متغير وابسته توسط متغير مستقل بيان مي شود. (R2=1) هر چه قدر مطلق ضريب تعيين از صفر بزرگتر و به 1 نزديکتر باشد، نشانگر قوي بودن رابطه بين متغير مستقل و وابسته است و ميزان توجيه و سهم تاثير متغير مستقل بر وابسته را نشان مي دهد. در تحليل رگرسيون چند براي ازمون فرضيه ها از دو ازمون ضريب كلي و ضرايب جزئي استفاده مي شود كه در ادامه به آنها پرداخته شده است.

1- آزمون معني دار بودن ضرايب كلي (f)

براي آزمون ضريب كلي رگرسيون از آماره f استفاده مي شود. در آزمون معني دار بودن كل رگرسيون فرضيه ها بصورت زير است.

H0: ضرايب كل رگرسيون برابر با صفر است

H1: حداقل يكي از ضرايب متغير مستقل معني دار است

در صورتيكه آماره محاسبه شده آزمون، بزرگتر از آماره بحراني باشد و يا سطح معني داري محاسبه شده كوچكتر از 05/0 باشد، نشان دهنده اين است كه حداقل يكي از متغيرهاي مستقل داراي ضريب رگرسيون معني دار است كه نشان دهنده وجود حداقل يك رابه خطي معني دار بين متغيرهاي مستقل و متغير وابسته است.

2- آزمون معني دار بودن ضرايب جزئي رگرسيون(t)

براي آزمون ضريب جزئي رگرسيون از آزمون t استفاده مي شود. در اين آزمون فرضيه صفر دلالت بر معني دار نبودن ضريب جزئي رگرسيون هر يك از متغيرهاي مستقل است. فرضيه هاي اين آزمون بقرار زير است.

H0: β=0

H1: β≠0

در صورتيكه آماره محاسبه شده آزمون براي هر متغير، بزرگتر از آماره بحراني باشد و يا سطح معني داري محاسبه شده كوچكتر از 05/0 باشد، نشان دهنده اين است ضريب رگرسيون آن متغير مستقل معني دار است و فرضيه صفر دال بر نبودن تاثير متغير مستقل بر متغير وابسته ببه صورت معني دار رد مي شود و فرضيه مخالف آن با توجه به جهت مثبت يا منفي بودن حفظ مي شود.

قلمرو تحقيق:

قلمرو موضوعی: تحقیق در حوزه مدیریت مالی است.

قلمرو زماني: چون در زمان شروع تحقيق اطلاعات مالي شركت هاي مورد بررسي تا سال 1380 در بورس اوراق بهادار تهران موجود بود، بنابراين سالهاي 1376 تا 1380 به عنوان قلمرو زماني اين تحقيق انتخاب گرديد.

قلمرو مكاني: قلمرو مكاني اين تحقيق، بورس اوراق بهادار تهران است.

هدف تحقيق و دلایل انتخاب موضوع:

مبلغ واقعی 16,000 تومان 50% تخفیف مبلغ قابل پرداخت 8,000 تومان

محبوب ترین ها

پرفروش ترین ها